来源:申万宏源策略

主要结论

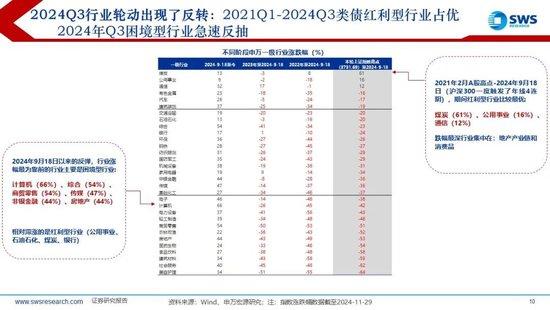

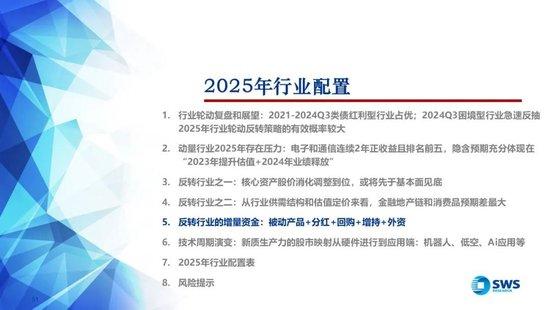

一、行业轮动复盘和展望:在“无风险利率持续下行+股市维稳政策”的背景下,2021-2024Q3类债红利型行业占优;2024Q3困境型行业急速反抽。从各大行业过往数年股价表现对比分析来看,2025年行业轮动反转策略的有效概率较大。

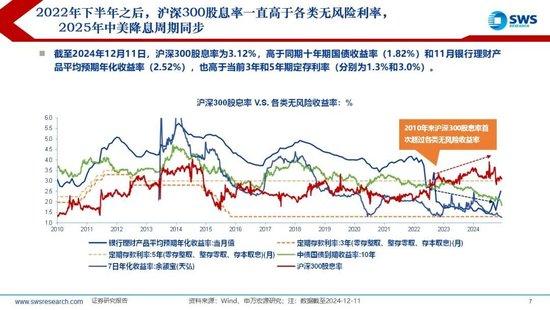

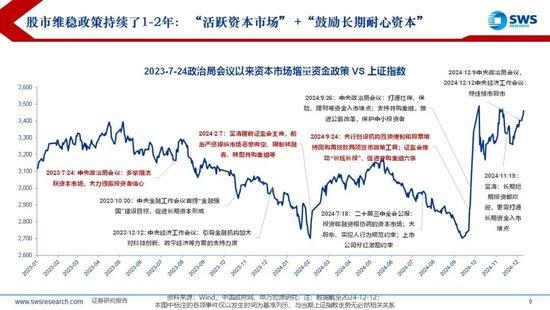

(1)2024Q3宏观预期出现了反转:2019年以来我国无风险利率持续下行,2022年下半年之后,沪深300股息率开始高于各类无风险利率;2024年股债双牛(过往经历了A股持续下跌之后的首年股债双牛的年份往往是宏观预期重大转折点,如2006年、2012年和2019年):6年债牛中(10年期国债跌破2%)上证指数在2500-3700点之间经历一轮牛熊(2019年1月-2021年2月上升期、2021年2月-2024年9月下行期)。从2023年7月“活跃资本市场”开始,监管层持续出台股市维稳政策,鼓励长期耐心资本进入。

(2)2024Q3行业轮动出现了反转:2021-2024Q3类债红利型行业占优,但2024Q3困境型行业急速反转。2021年2月A股高点-2024年9月18日(沪深300一度触发了年线4连阴),期间红利型行业比较最优:煤炭(61%)、公用事业(16%)、通信(12%);而跌幅最深行业集中在地产产业链和消费品;而2024年9月18日以来(截至2024-11-29)的反弹,行业涨幅最为靠前的行业主要是困境型行业:计算机(66%)、综合(54%)、商贸零售(54%)、传媒(47%)、非银金融(44%)、房地产(44%),相对滞涨的是红利型行业(公用事业、石油石化、煤炭、银行)。

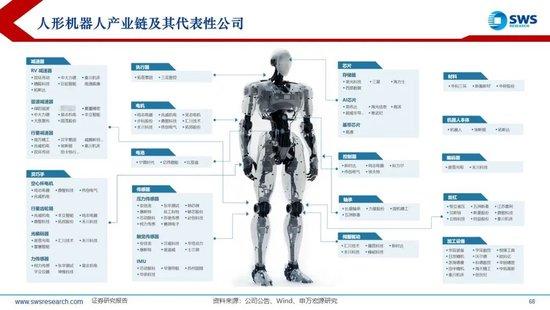

(3)产业趋势出现了反转:过去2年产业趋势的投资机会集中从新能源产业链过渡到了人工智能产业链,电子和通信连续两年行业涨幅排名前五。兑现了我们在2022年12月15日发布的《长期战略性布局数字经济、医药生物、自动化——2023年行业比较投资策略》、2023年11月13日《投资时钟进入修复期——2024年行业比较投资策略》和2024年3月27日《中长期聚焦新质生产力——2024年春季行业比较投资策略》的行业配置效果。

(4)出现了股价早于基本面见底的反转行业:A股中基本面压力较大的地产产业链和消费品中,银行、房地产和商贸零售的影响首当其冲,今年这三大行业净利润增速均为负增长,但是股价在连续4年绝对负收益之后首次转正。该信号也意味着这三个行业估值见底,股价早于基本面见底反转,股价启动前银行和地产的PB 0.5倍左右,商贸零售1.1-1.3倍之间。

二、动量行业2025年存在压力:人工智能产业链的硬件端(电子和通信)行业当前隐含预期或已充分,2025年全年维度来看硬件端并非最优,应用端的投资机会或将更好。

(1)电子和通信连续2年正收益且排名前五:这两个行业这两年行情收益的强势,先是经历了2023年的产业趋势预期(当年业绩并不行),然后2024年又收获业绩的落地。意味着估值提升和业绩释放都已经在这两个行业的股价上体现,2025年更看重业绩兑现程度,但显然目前市场预期过于一致了。

(2)电子和通信设备2025年盈利预测虽然保持高景气,但是增速放缓。并且电子和通信设备的海外收入占比较高,2025年贸易关税冲击也是其基本面潜在的向下风险点。当前市场对于电子和通信的覆盖重点标的的2025年收入增速预测15%-20%之间,净利润增速30%-40%左右;相较于2024年有所放缓(而且市场的一致预期往往还是高估的)。其中细分二级行业中,也仅有消费电子和电子化学品市场当前一致预期2025年基本面加速。上述盈利预测对应的电子2024年、2025年动态PE:46倍、32倍;通信设备2024年、2025年动态PE:29倍、22倍。

(3)当前公募主动管理型基金的电子持仓占比居首(15%),但尚未达到20%的上限,历史上抱团行业持仓占比从15%往20%加仓的过程中,股价并未一蹴而就,也会有剧烈波动;通信占比(5.1%)和配置系数(2.5倍)均创历史新高。

三、反转行业之一:2025年全年来看,核心资产股价消化调整到位,或将先于基本面见底。

(1)曾经的抱团赛道(“茅指数”和“宁组合”)本轮股价调整时间最长:绝对和相对持续负收益了3-4年。其中医药生物连续4年绝对收益和相对收益均为负数,食品饮料、农林牧渔、社会服务和美容护理连续4年相对收益为负数;电力设备和国防军工连续3年绝对收益为负数。

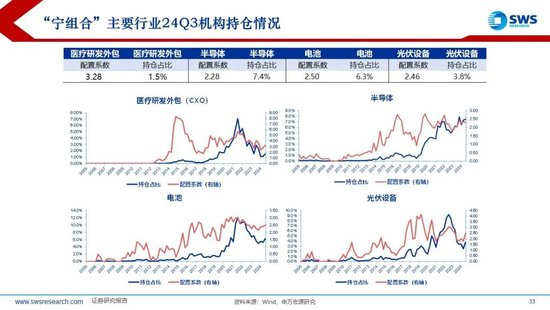

(2)曾经的抱团赛道(“茅指数”和“宁组合”)本轮股价调整幅度也充分:过去热门行业后期回撤最大幅度:下跌60%-80%左右:2021年以来白酒、CXO、光伏设备和电池的最大跌幅:59%、78%、73%和71%。

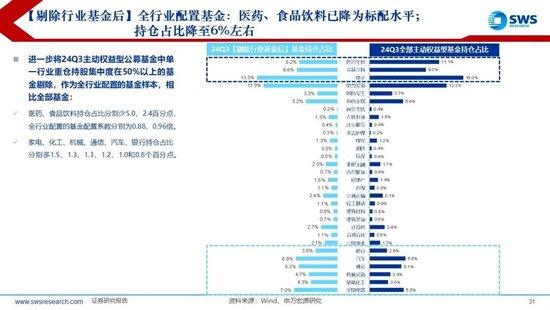

(3)剔除行业基金后全行业配置基金:医药、食品饮料已降为标配水平;持仓占比降至6%左右,电力设备仍有12%。

(4)“宁组合”和“茅指数”2025年基本面预测见底回升:“宁组合”收入增速市场一致预测从2024年的9%上升至20%;净利润增速预测值从2024年的3%上升至33%;对应的2025年的动态估值PE 20倍、PEG 1.2倍。“茅指数”2025年收入增速预测从2024年的7%上升至13%;净利润增速预测值从2024年的7%上升至15%;对应的2025年的动态估值PE 17倍、PEG 1.6倍。

(5)2023年7月以来核心资产股价其实已经陆续见底:恒生科技率先启动(2023年下半年),接着宁组合(2024年上半年),再者茅指数(2024年3季度)。具体可以详见2024年3月18日发布的《“宁组合”是否调整充分?——2024年春季行业比较之市场交易特征篇》,文中详细地论述过了“宁组合”的绝对股价见底的判断。

四、反转行业之二:从行业供需结构和估值定价来看,金融地产链和消费品预期差最大。

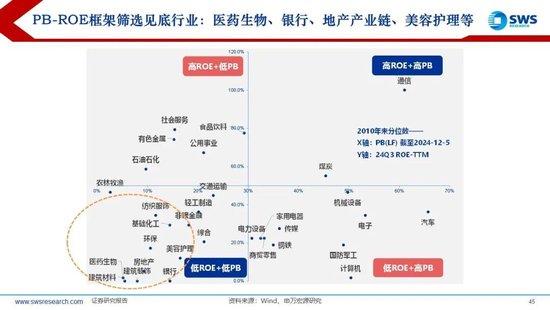

(1)行业PB-ROE框架筛选见底行业集中在消费品和金融地产链,其中2020年以来低PB估值资产修复对比发现,银行/房地产/地产业链当前仍未修复充分。

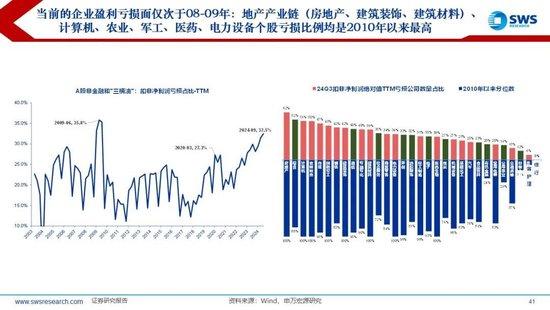

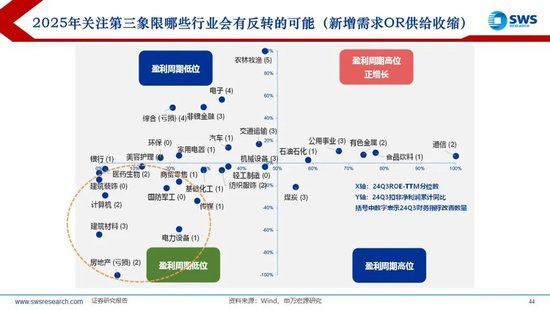

(2)供给端出清的行业机会选择:1)当前景气度处于历史低位的主要集中:房地产链(房地产、钢铁、建筑材料连续3年收入和净利润增速负增长,基础化工连续2年净利润增速负增长);另外to G端的计算机、国防军工净利润增速也连续三年负增长;电力设备和医药生物连续2年净利润增速负增长。2)从行业就业人数的变化也可见地产产业链、消费品、传媒行业的收缩;3)资本开支和存货等数据看供给侧可能出清的行业:资本开支增速连续3年低于营收增速,或是资本开支与营收增速的差额过去三年累计低于-40%,这些行业分布在农业、地产、医药、社会服务、食品饮料、环保、电池、消费电子、计算机设备等。

(3)2025年需求端出台维稳政策(房地产企稳止跌和提振内需)来抵消贸易出口的走弱:可以期待的政策或有地产收储、冰雪经济、免签扩大、以旧换新范围扩张、化债、生育养老民生工程等。而需求端会受到冲击的行业有:出口型行业(贸易关税冲击,但可能存在着上半年抢出口)、部分产品以旧换新透支等。

五、反转行业的增量资金:监管层鼓励的长期耐心资本(被动指数产品),以及2025年中美降息周期同步,外资有望增加A股的配置(2024年首次年度北向净流出),外资在A股的行业偏好集中在核心资产(消费品和新能源)。同时监管层积极鼓励上市公司分红、回购和增持,核心资产和低估资产将进入回购时代。

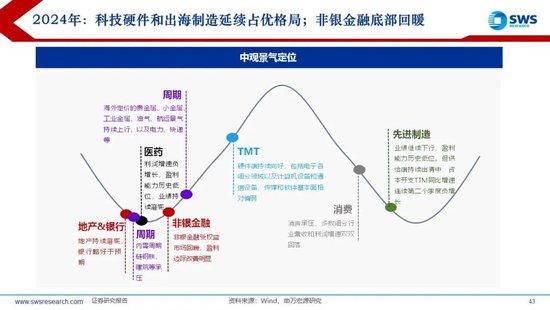

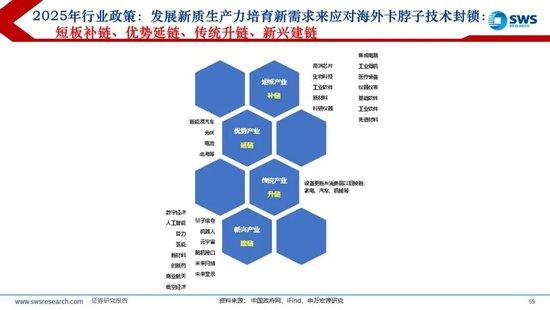

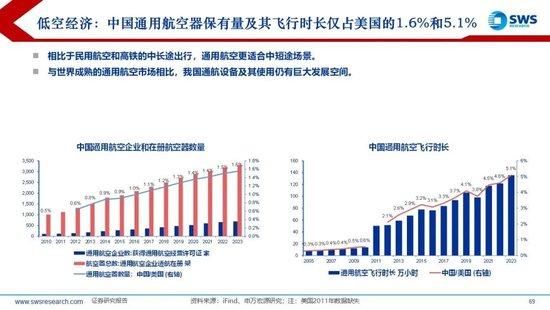

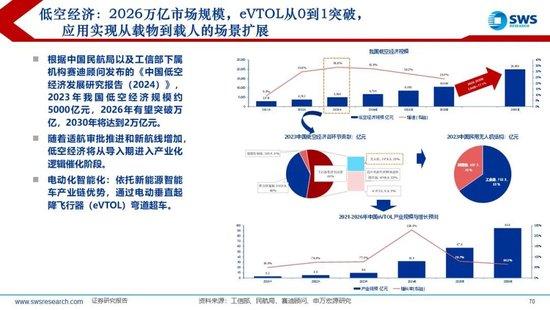

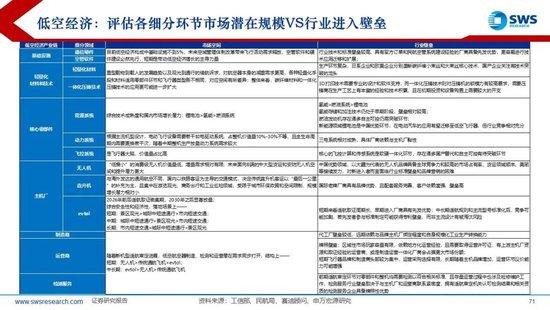

六、技术周期演变和股价映射:新质生产力的股市反映阶段从硬件进行到应用端主题机会:机器人、低空、Ai应用。

七、综合景气、估值、筹码、政策和市场交易特征,对各大产业链配置逻辑梳理综合打分,2025年建议关注:核心资产(社会服务、美容护理、食品饮料、医药生物、电池、光伏设备)、金融地产低估值产业链(房地产、银行、钢铁、建材、建筑)以及计算机。

风险提示:全球经济下行幅度超预期、地缘政治风险加剧。