McKesson Corporation(以下简称麦克森)成立于1833年,是美国三大领先的药品批发商之一,与美源伯根(Cencora)和嘉德诺健康(Cardinal Health)共同占据96%以上的美国药品批发市场。在2024年《财富》世界500强排行榜中排名第16位。

公司总部位于德克萨斯州欧文市,主要向药店、医院网络和医疗保健提供商分销品牌药、仿制药和特种药品,其他业务包括生物制药、医疗用品批发、医疗信息服务。1994年麦克森在纽约证券交易所上市(NYSE: MCK),后被纳入标普500指数。

麦克森公司在北美医药市场的市占率超1/3,员工数超7.8万名。作为一家链接药品产业链上下游的产业互联网平台,为美国医疗保健行业提供了广泛的基础设施网络,管理超5万多家药房、医院、门诊组成的药品分销网络。该公司在美国拥有38个药品配送中心,每天运送超过4万包药品,订单准确率高达99.98%。在疫情期间,该公司成为美国政府的主要疫苗分销商,供应超过10亿剂的试剂盒。

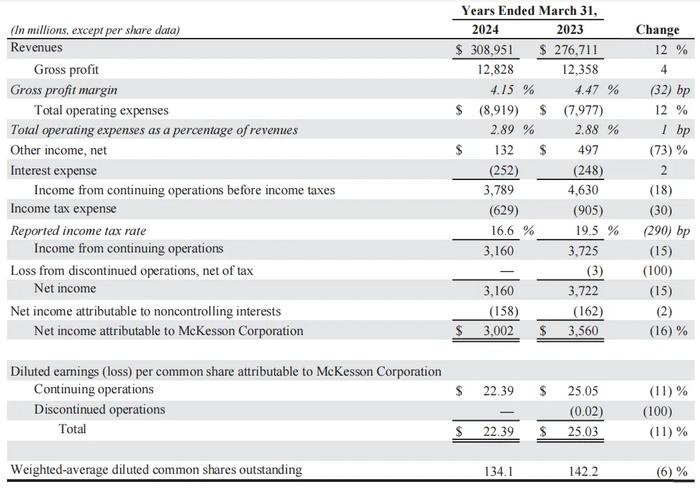

McKesson Corporation 2024财年主要财务数据,来源:公司财报

截至美国时间11月20日,麦克森股价收于621.14美元,市值达788.48亿美元。2024财年(截至3月)财报显示,得益于美国药品分销业务的市场增长,客户数量及销量的增加以及品牌药物价格的上涨,麦克森年营收达3,089亿美元,同比增长12%,排名美国企业营收排行榜第9位。

毛利润128.2 亿美元,同比增长4%,毛利率4.15%,同比下降32个bp;净利润30.2亿美元,同比下降16%。公司现金流稳定,总运营支出达89.19亿美元,同比增长12%,摊薄每股收益为22.39美元。

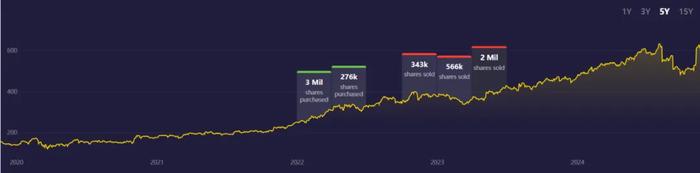

伯克希尔持仓麦克森历程与公司股价走势(来源:stockcircle)

出于对麦克森公司庞大的业务规模和稳定收入的青睐,巴菲特所管理的伯克希尔哈撒韦投资公司于2022年第一季度开始买入300余万股麦克森股票,用于对抗美国通胀和衰退预期的影响。

01

美国药品产业链的整合与重构

与我国情况类似,在美国院外药品流通市场中,连锁药店、独立药店、邮购药店和社区医疗机构是核心和基础,单体药店和各城镇医疗机构数量庞大,下游参与者高度分散。如何满足SKU长尾需求,成为医药产业互联网企业要解决的重点问题。

自80年代开始,美国医药流通市场发生重大变革。由于一批畅销药品(如GSK的善胃得、泰胃美等药品均是年销售超过10亿美元的重磅品种)的推出,药厂对供应链企业赊销的要求进一步提高,偏向选择有赊销能力的大型医药流通企业;另一方面大型药品厂商开始实施“最小订单起订量”销售政策,提高订单量门槛,增加了医药流通企业的运营成本,中小医药流通企业面临巨大资金周转压力。

受到医院、药店、保险公司等多方利益牵扯,美国医药产业互联网行业毛利率从1987年的14.96%下降到了2010年代的4.72%,利润空间缩小。再加上产业政策上推行“授权批发企业制度”(类似我国GSP认证),盈利环境恶化、资金压力增大、行业政策趋严等多方面重压倒逼美国医药生产和流通环节的大整合。

在其推动下,上游药厂集中度逐步提高,以辉瑞(Pfizer)、葛兰素史克(GlaxoSmithKline)、强生(Johnson & Johnson)、默克(Merck)、阿斯利康(AstraZeneca)、诺华(Novartis)、赛诺菲安万特(Sanofi-Aventis)、百时美施贵宝(Bristol Myers Squibb)、惠氏(Wyeth)、阿目金(Amgen)为主的10大跨国制药企业占据美国药品生产市场份额的80%以上。

流通端整合更为彻底,美国医药产业互联网企业数量从1975年的约200家降低到2000年的不到50家。前文中提到的三大医药供应链企业市占率从1987年的约30%上升至2010年代的96%。这种整合也迫使行业改变其收入模式,通过规模经济最大化降低利润率,在分销系统为客户提供时效性、资金流转等服务。

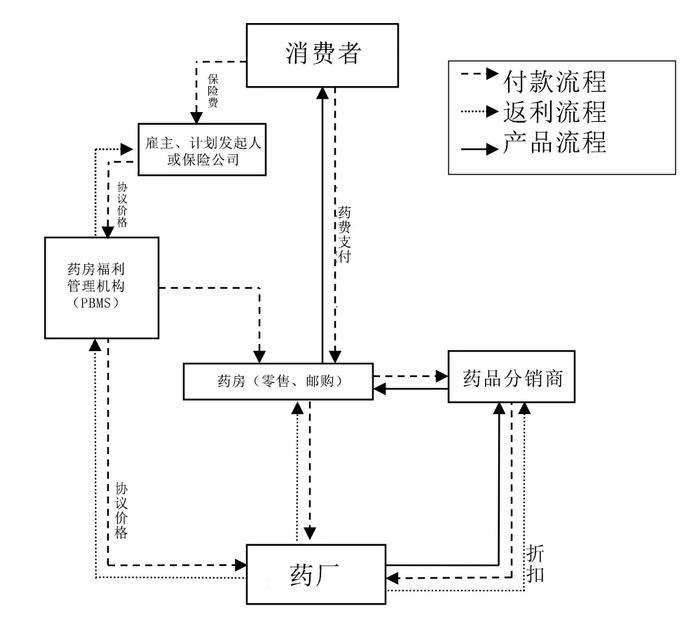

美国医药流通市场架构,来源:THE HENRY KAISER FAMILY FOUNDATION

至此,美国医药市场彻底整合了从药厂到消费者的销售通路,构建了以药厂、分销商、药房、福利管理机构(PBMS)、保险公司和消费者为主体的医药厂商+供应链网络+终端连锁的产业链模式,结束了中小药企和流通商杂乱无章的历史,有效从源头减少了产能过剩、价格恶性竞争等问题。

作为美国成立最早的企业之一,拥有近200年历史的麦克森经历了三次工业革命和数次经济危机,经历了衰退,扩张,转型之后依然屹立不倒。麦克森如何从一家小药店出发,通过药品整合、器械布局和供应链建设,发展成为美国医药产业互联网的三大龙头之一?又有哪些值得中国企业学习的经验?

02

从多品类扩张到专精医药

深入上下游数字化需求

通过梳理麦克森的发展历程,我们将其成长划分为四个阶段:

1.拓展多品类业务,搭建分销平台:1833年,两位年轻的企业家约翰-麦克森(John McKesson)和查尔斯-奥尔科特(Charles Olcott)创办了奥尔科特-麦克森公司,从事药品进口和批发业务。二十年后,另一位合伙人加入,公司更名为麦克森&罗宾斯。此后的几十年里,麦克森组建了美国第一个全国性的药品批发分销网络。

1900年,多家医药经销商成为麦克森的附属公司,营销网络逐步形成。20世纪初,麦克森为第一次世界大战和西班牙流感大流行等危机时期的药品供应发挥了关键作用。1929年美国经历经济危机,麦克森业务增速丝毫不受影响,年营收高达1.4亿美元,利润高达410万美元。

1950年,麦克森代理超过100家公司的医药产品,逐步成为规模领先的医药经销商。1967年,麦克森被加州的大型乳制品公司Foremost Dairy恶意收购,被收购的除了麦克森之外也包括化学、酒类和制药等多家不同的企业,成为一家覆盖多行业的分销巨头,但公司战略混乱,业务陷入停滞。

2.剥离非主要业务,回归药品主线:1976年,麦克森出售或合并了11项非主要业务,重点布局药品分销、手术耗材分销、供应链系统和医疗信息服务。80年代,公司开始布局数字化仓储,使用计算机订购库存以降低人工成本,在批发业务、自动化仓储和数据处理方面的投资使利润年均增长率达20%。

1982年,药品分销业务为公司40亿美元的销售额贡献了21亿美元。1983年,公司收购急诊耗材经销商Zee Medical,扩大了产品线。同年麦克森还出售了乳制品、食品加工和住宅建筑子公司,这些子公司占公司资产的 30%。

3.并购为主导,完善供应网络,拓展海外业务:进入90年代,由于规模经济效应和药品分销收入的快速增长,收购成为麦克森管理战略的关键。收购标的包括其他药品和保健产品分销商、软件公司以及药品和医疗设备分销商。同期公司加大了对Health Mart 的投资,该店现已成为美国最大的独立药店网络,并通过收购 Medis Health and Pharmaceutical Services,将业务拓展至加拿大,同时继续出售非主要的业务资产。主要交易如下:

● 1996年:收购自动配药系统公司Automated Healthcare,药品配送公司FoxMeyer Corporation,出售Armor All Products Corporation 55%股权,剥离非主业资产。

● 1997年:收购美国最大的医疗用品和设备分销商General Medical Inc.;出售Millbrook Distribution Services Inc.,剥离非主业资产;收购临床信息系统供应商HPR Inc.

● 1998年:收购物流配送与资源管理公司Enterprise Systems、医药配送企业RedLine HealthCare Corporation。

● 1999年,收购医疗健康信息技术公司HBO & Company。

● 2000年,成立网络信息系统公司Health Nexis,优化医药供应链管理;处置最后一部分非主业资产McKesson Water Products Company。

● 2002年,收购处方药配送公司PMO.Inc.

● 2005年,收购多渠道化药品和手术耗材用品配送商Moore Medical Corp.

● 2006年, 收购医疗影像和医疗信息企业Medcon、专利药和仿制药经销商D&K.

● 2007年,收购为医疗系统提供财务和管理方案的服务商Per-Se.

● 2008年,收购特药配送公司OTN.

● 2009年,收购区域性药品分销商McQueary Brothers.

● 2010年,收购US Oncology Holdings, Inc.,扩张特药配送业务并为肿瘤提供管理服务。

● 2013年,收购手术耗材用品供应商和医疗物流供应商PSSI。

● 2014年,收购全球性医药批发和物流服务供应商Celesio AG。

4. 提供全方位医疗信息服务:2017年开始,麦克森为上下游企业提供了更加深入的服务。包括与Change Healthcare 成立医疗保健IT合资企业,为医疗机构提供广泛的财务、运营服务;收购RxCrossroads,为生物制药生产商提供定制服务和解决方案;收购 Medical Specialties Distributors,完善护理用品的交付和配送服务。

针对最终端的患者群体,麦克森也提供了更加精准的数字化解决方案。包括收购CoverMyMeds,为患者提供经济高效的药物解决方案;收购在线处方执行业务 Echo,改善患者用药体验;加速对McKesson Biologics业务的投入,增强对罕见和疑难病症的专科药房能力。

疫情期间,麦克森成为美国政府疫苗和医疗包的集中分销商,其欧洲公司也在多个国家分销疫苗。并推出肿瘤技术和研究业务Ontada,推进癌症护理和研究。2022年至今,麦克森继续助力肿瘤研究、加快药物开发和社区临床试验,收购了医疗数据平台Compile,加快自身的数据商业化能力。

供应链解决方案上,公司推出了McKesson Connect B2B电子商务平台,为医疗机构提供药品和医疗设备的采购服务。通过该平台,医疗机构可以访问麦克森的庞大库存,进行实时订单管理和跟踪,同时获取专业的客户支持和咨询服务。

在库存管理与配送方面,麦克森在全美设置了38个配送中心和北美最大的卡车运送团队,并引进了曼哈顿供应链管理方案,公司配送中心拣货效率提高15%,配送出错率从百万分之750下降到百万分之200,同时应用了分销条形码扫描、药房机器人和射频识别(RFID)库存管理等技术。整个供应链系统从运行效率、人力成本、配送准确性等多方面得到全面的提高。

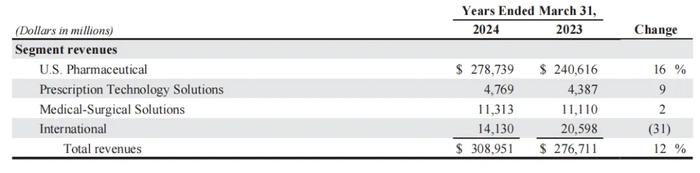

四大部门2024财年营收情况,来源:公司财报

发展至今,麦克森业务划分为四大部门--美国医药部门(本土内的药品批发和面向医疗机构的咨询、外包和技术服务)、处方技术解决方案(药物处方研究、生物制药)、医疗外科解决方案(外科药物配送、手术设备、实验室设备、咨询)、国际业务部门(海外连锁药店与IT解决方案,主要分布在欧洲、加拿大),2024财年营收占比分别为90.3%、1.5%、3.7%和4.5%。

03

国内医药产业互联网平台的好榜样

自上市以来,麦克森股价年复合收益率约为16.16%。受疫情影响,麦克森5年内股价年复合收益率33.43%,3年内复合收益率39.53%;净收入5年内与3年内的年复合增长率分别为43.04%与36.18%,凸显了医药产业互联网的巨大潜力与价值。

对于刚刚起步的中国医药产业互联网平台企业来说,麦克森是一个好榜样。

中国信息协会产业互联网分会数据显示,截至2024年我国业务与医药健康相关的产业互联网企业共50余家,细分药品相关企业共26家。其中未上市独角兽企业包括微脉、小药药等。上市公司包括药师帮、1药网、太美医疗3家,但二级市场表现惨淡,2023年财报净利润均为负值,上市至今股价分别下跌69.36%、95.65%、32.53%。

如何权衡轻重资产布局,实现扭亏为盈,挽回市场形象成为中国医药产业互联网企业面临的待解难题。

从产业互联网的角度来看,麦克森的差异化竞争优势在于始终以药品为核心,满足了药厂、患者、药店、医院、医保机构等多方的需求。团结或整合了一批高效率的经销商,打掉了低效的二级分销和次终端环节,同时建立了面向全产业链的全方位医疗信息系统,提供了相关信息化服务,做到了精细、精准的服务延伸。

针对上游药品制造商,麦克森为其提供产品全生命周期管理,包括新药的临床试验支持、患者招募、上市许可、商业化运作、营销推广、供应链服务、第三方物流、报销服务以及风险评估与减灾服务(REMS)等。针对下游药店群体,麦克森不断深化能力建设,深入到财务、运营等交易之外的环节;针对终端患者,麦克森通过在线药房、智能处方等数字化方案改善其体验。

麦克森对国内医药产业互联网平台企业带来的启示或在以下几个方面:

● 从客户价值出发提供差异化服务,深入服务产业链内企业需求,避免同质化价格竞争;

● 通过投资并购实现产品线扩张或者区域扩张,整合药品配送的种类;

● 完善智慧供应链服务,通过线上线下多渠道服务客户,加速对线下基础设施如配送中心、仓库、分支机构的建设,同时以数字化手段提高供应链运转效率。

结合宏观来看,麦克森的成就并非一蹴而就,而是建立在美国医药产业链百年的整合与发展的基础之上。相较于美国,现阶段中国医药市场的客户需求、分散程度和竞争环境更为复杂,产业互联网企业仍需要通过不断的实践探索出适应中国市场的盈利模型。

注:文/张宸,文章来源:新质汇,本文为作者独立观点,不代表亿邦动力立场。